Schlagwort-Archive: Kapitalanlage

Zinsmanagement ohne Termingeschäfte

Aktiensegment-Management

Die Portfolio-Strategien und die aufgenommenen Märkte

1.2. Gewichtung nach dem relativen Sharpe-Ratio

Als weiterer Ansatz wird eine Gewichtung nach der relativen Größe des Sharpe-Ratios gewählt.

Dabei werden alle Sharpe-Ratios der aufgenommenen Märkte addiert. Das Ergebnis liefert den Quotienten für die Gewichtung. D.h. der Markt mit der höchsten Sharpe-Ratio erhält im Portfolio das höchste Gewicht, wobei auch hier die Gewichtung auf maximal ein Drittel beschränkt wird, um Klumpenrisiken zu vermeiden.

Werden weniger als 3 Märkte in das Portfolio aufgenommen oder ergibt die Summe der Investition weniger als 100 %, wird der nicht investierte Anteil unverzinst in der Kasse gehalten um die reine Aktienmarktperformance darzustellen und nicht vom Zinseszins-Effekt der Rentenmärkte zu profitieren.

Die Tests beginnen, bedingt durch die Stichprobengröße, am 28.07.2003. Ab diesem Zeitraum liegt für den größten Teil der betrachteten Märkte ein ausreichend langer Zeitraum für den Aufbau des Wahrscheinlichkeits-Modells zugrunde.

Abb.: Die Entwicklung (28.07.2003-31.10.2016) des Portfolios mit der Gewichtung nach der relativen Sharpe-Ratios der wahrscheinlichkeitsbasierten Strategie und des Euro Stoxx 50 PI. Zusätzlich die Investitionsquote des wahrscheinlichkeitsbasierten Portfolios.

Die Ergebnisse zeigen, dass es nur kurze Perioden gibt, in denen die Investitionsquote auf Null fällt. In der Zeit der Finanzmarktkrise (Höhepunkt September 2008) geht die Investitionsquote bereits ab Juli 2007 deutlich zurück.

Portfoliostrategien und die aufgenommenen Märkte

1. Portfoliostrategien

1.1. Markowitz-Diversifizierung

Neben der Einzelmarktbetrachtung wurden auch einige Portfoliostrategien getestet. Die Ergebnisse der Portfoliostrukturierung nach Markowitz kann bei wikifolio nachvollzogen werden.

Dort wird das Portfolio „Welt Markttrend“ mit einem Markowitz-Optimierer strukturiert. Hierbei wird eine per anno Rendite von 14 % vorgegeben und die Volatilität des Portfolios minimiert. Als Nebenbedingungen werden eine maximale Investitionsquote von 35 % bei Investition pro Markt vorgegeben sowie Leerverkäufe (negative Investitionsquote) und Kre-ditkäufe (Summe aller Investments größer 100%) ausgeschlossen.

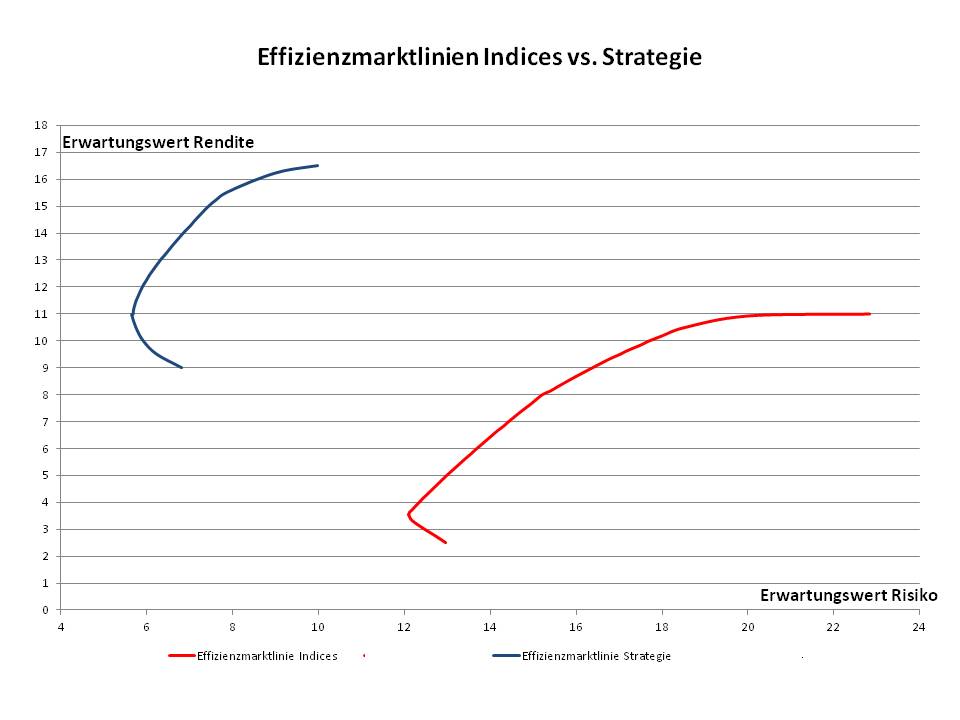

Das Ergebnis eines Vergleichs der Kapitalmarktlinien einerseits unter Verwendung der Indices und andrerseits der Rendite-Risikokombinationen der Wahrscheinlichkeits-Strategie ist auf unten stehender Graphik dargestellt. Es ist zu erkennen, dass die Wahrscheinlichkeitsstrategie, der Strategie auf Basis der reinen B&H-Aktienmärkte deutlich überlegen ist – sowohl auf der Rendite- als auch auf der Risikoseite.

3. Der Praxistest

Die Ergebnisse solcher Tests werfen immer wieder die Frage nach der Praxistauglichkeit auf. Eventuell anfallende Kosten und mögliche Probleme beim Umsetzen am Wertpapiermarkt könnten zu Einschränkungen oder auch zu ganz anderen, vielleicht doch die Effizienz der nicht so vollkommenen Märkte stützenden Ergebnissen, führen.

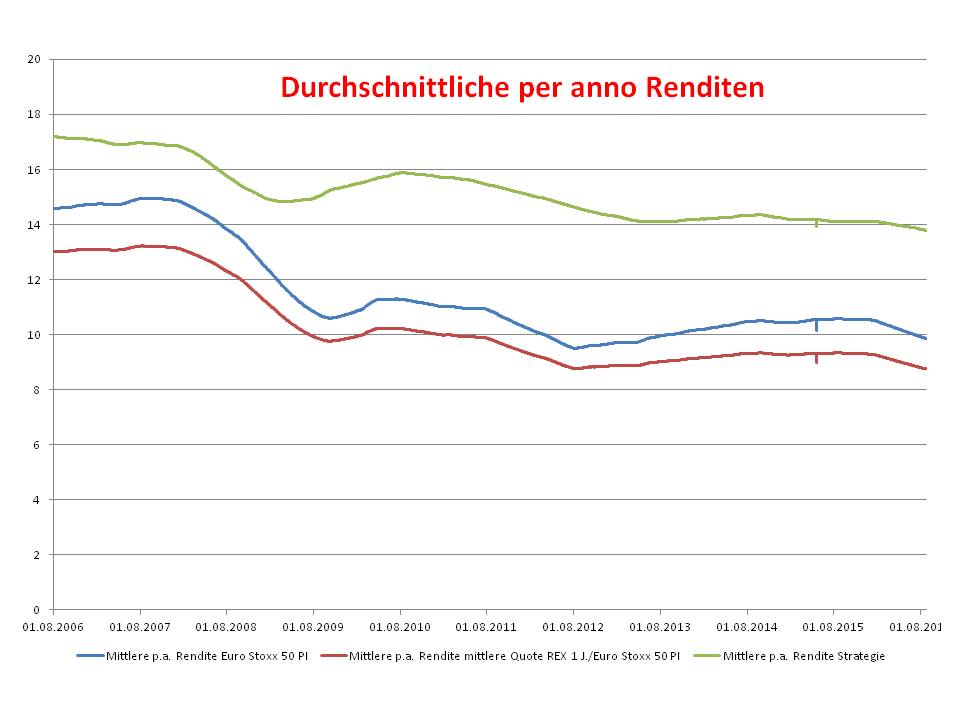

Abb. 7: Durchschnittliche p.a. Renditen der quantitativen Strategie, des Portfolios mit dem ausbalancierten durchschnittlichen Rentenanteils (REX 1 J.) und des Euro Stoxx 50 PI sowie des Euro Stoxx 50 PI.

Das Internet mit seinen Möglichkeiten des Socialtradings bietet aber nun einen Weg auch diese drohenden Makel zu überprüfen. Aufbauend auf den oben dargestellten Ergebnissen werden nun vier Strategien von „docgoetz“ auf www.wikifolio.de am Markt getestet:

Es hat sich gezeigt, dass nach wenigen Wochen des Ausprobierens, die Strategien umformuliert werden mussten. Hintergrund ist neben aufsichtsrechtlichen Vorgaben, gerade die bereits oben beschriebenen Kostenthemen. Eine tägliche Feinjustierung im Rahmen einer Variation zwischen 50 und 80 % ist beispielsweise aufgrund der Handelskosten und der Geld/Brief-Spreads nicht gewinnträchtig umsetzbar. Trotzdem sollen die Strategien weiterverfolgt werden und nur die Feinjustierung wird ausgeschlossen.

Als ebenso hinderlich erweist sich ein immer noch nicht ausreichender Markt von ETF-Anlagevehikeln am Kapitalmarkt. Neben teilweise ausgesprochen hohen Geld-Brief-Spreads fallen auch ausgeprägte Tracking-Error auf. Bei den Anlagemöglichkeiten am Zinsmarkt kann ebenfalls nicht von einem annähernd vollkommenen Markt ausgegangen werden. So sind beispielsweise ETF-Produkte im Bereich strukturierter Zinsprodukte Mangelware.

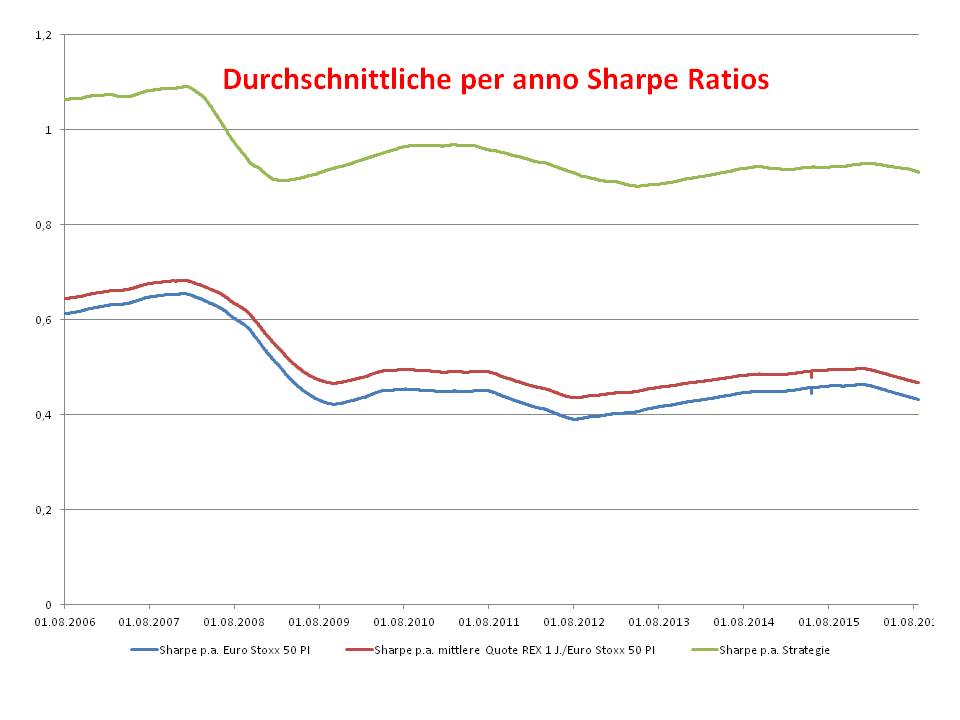

Abb. 8: Durchschnittliche Sharpe Ratios der drei Strategien (siehe Abb. 7)

In den kommenden Wochen werden die vier Portfolios vorgestellt, die die Praxistauglichkeit bei voller Kostenbelastung zeigen sollen.

Die Effizienz des Aktienmarktes

Ein halbes Jahr Forschung ist vorbei und ich werde in den kommenden Wochen meine Ergebnisse präsentieren.

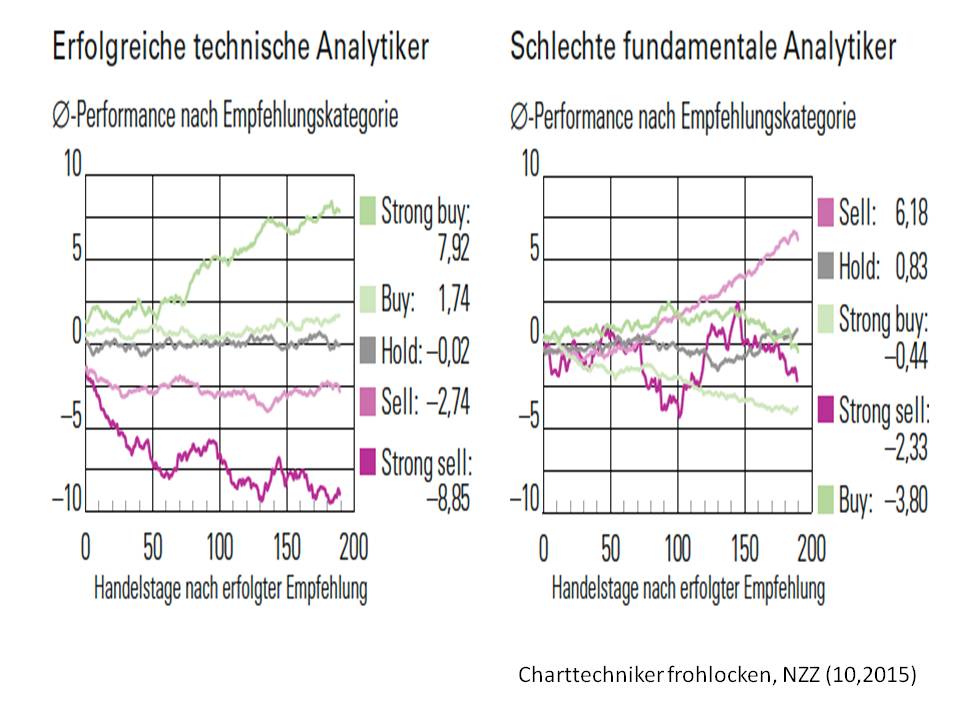

Dieses Bild aus der Neuen Zürcher Zeitung aus dem Oktober 2015 legt es nahe sich mit der Idee des Themas meiner Dissertation –„Der Effizienz des Kapitalmarkts“ – zu beschäftigen und die dort ermittelten Ergebnisse zu überprüfen.

1. Testdesign

Eine grundlegende Änderung zur vorhergehenden Arbeit ist dabei die Tatsache, dass nicht Einzelwerte im Mittelpunkt der Überprüfung stehen, sondern ganze Märkte – sprich Indices. Desweiteren werden über 20 Trendlinien und -indikatoren untersucht von denen schließlich 18 in die Untersuchung Eingang finden.

Auch der Zeitraum hat sich verändert, so dass die Untersuchung jetzt Märkte mit Tages-Kurszeitreihen zwischen 12 und 30 Jahren (bis zum 5. April 2016) genutzt werden.

Als alternative Anlage für negative Aktienmarkt-Trends wird der REX 1J. Performance Index gewählt. Die Nutzung des kurzlaufenden Rentenindex schränkt auf der einen Seite hohe Zinsänderungsrisiken aus, auf der anderen Seite sind die erzielten positiven Renditen damit auch im wesentlichen aus dem Aktiensegment.

Die Hypothese, die letztendlich untersucht wurde, lautet wie folgt:

Die Verteilung der Merkmale mit positivem Trend unterscheidet sich nicht von der Verteilung der Merkmale mit negativem Trend, d.h. die Märkte sind effizient und es ist nicht möglich mit einer im Voraus definierten Strategie systematisch besser zu sein als eine buy-and-hold-Strategie.