1.2. Gewichtung nach dem relativen Sharpe-Ratio

Als weiterer Ansatz wird eine Gewichtung nach der relativen Größe des Sharpe-Ratios gewählt.

Dabei werden alle Sharpe-Ratios der aufgenommenen Märkte addiert. Das Ergebnis liefert den Quotienten für die Gewichtung. D.h. der Markt mit der höchsten Sharpe-Ratio erhält im Portfolio das höchste Gewicht, wobei auch hier die Gewichtung auf maximal ein Drittel beschränkt wird, um Klumpenrisiken zu vermeiden.

Werden weniger als 3 Märkte in das Portfolio aufgenommen oder ergibt die Summe der Investition weniger als 100 %, wird der nicht investierte Anteil unverzinst in der Kasse gehalten um die reine Aktienmarktperformance darzustellen und nicht vom Zinseszins-Effekt der Rentenmärkte zu profitieren.

Die Tests beginnen, bedingt durch die Stichprobengröße, am 28.07.2003. Ab diesem Zeitraum liegt für den größten Teil der betrachteten Märkte ein ausreichend langer Zeitraum für den Aufbau des Wahrscheinlichkeits-Modells zugrunde.

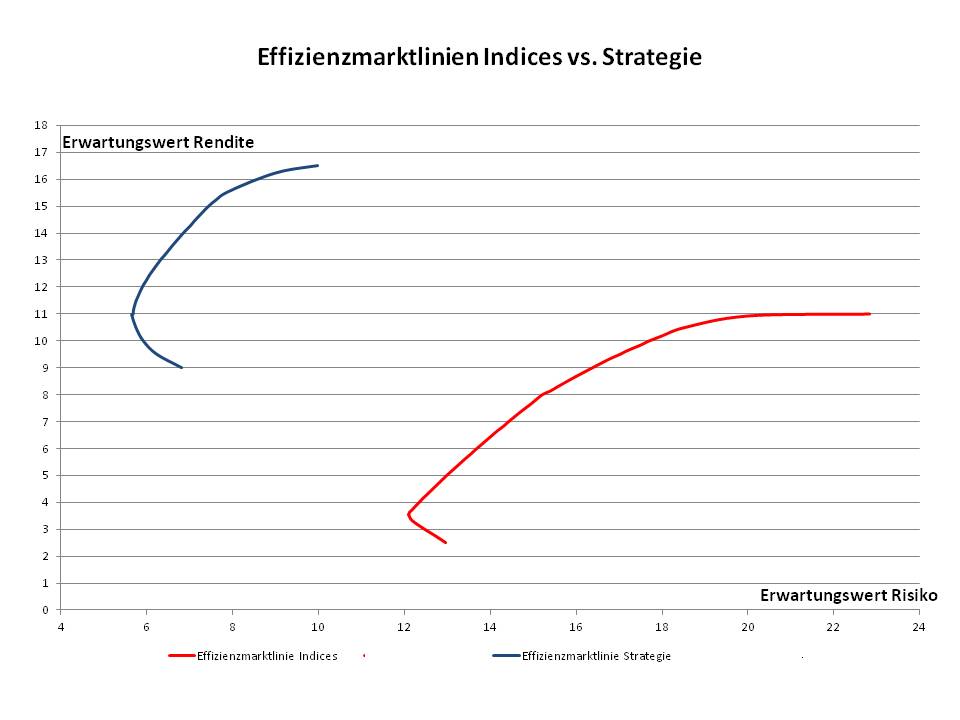

Abb.: Die Entwicklung (28.07.2003-31.10.2016) des Portfolios mit der Gewichtung nach der relativen Sharpe-Ratios der wahrscheinlichkeitsbasierten Strategie und des Euro Stoxx 50 PI. Zusätzlich die Investitionsquote des wahrscheinlichkeitsbasierten Portfolios.

Die Ergebnisse zeigen, dass es nur kurze Perioden gibt, in denen die Investitionsquote auf Null fällt. In der Zeit der Finanzmarktkrise (Höhepunkt September 2008) geht die Investitionsquote bereits ab Juli 2007 deutlich zurück.